מיסוי בנדל”ן

במדריך השלם ל מיסוי בנדל”ן נעסוק בכל ענייני המיסוי המושתים על עסקאות מקרקעין.

מלכתחילה, תפקידו של רואה החשבון ויועץ מס לטפל בענייני מיסוי בנדל”ן. יחד עם זאת, כמות גדולה מהאנשים שעושים נדל”ן אינם עצמאיים או בעלי עסקים ואין להם רואה חשבון שיסדר את עניין המיסוי בנדל”ן. במצבים כאלה, לרוב עורך-הדין המלווה את העסקה דואג לתשלומי המיסים כמו כן לכלל הרישומים. (טאבו וכו’)

חישוב המיסוי בנדל”ן הוא קריטי. יזם או כל אחד שמעוניין לבצע עסקת נדל”ן, חייב להכיר את כל עניין המיסוי בנדל”ן על בוריו על מנת שיוכל לחשב כראוי את ההוצאות ובכך גם את הרווח הצפוי מהעסקה.

את המיסוי אנו מחשבים מראש, עוד בטרם הוצאנו את העסקה לפועל. החישוב מתבצע ומפורט בדו”ח הכדאיות הכלכלית לעסקה.

חיפושים קשורים:

- ליווי אישי לעסקת נדל”ן המותאמת

- הכנסה פאסיבית מעולם הנדל”ן – עולם המנטורים

- הוצאות נלוות לעסקת נדל”ן

- כתבות ומאמרים – הרחיבו את הידע שלכם בעולם הנדל״ן

לקבלת תבנית לדוח אפס:

המיסוי בנדל”ן אינו שווה לכל האנשים ומשתנה גם בהתאם לסוג העסקה. במאמר נעבור על סוגי העסקאות ועל סוגי ההטבות המתקבלות לפי הפרופיל האישי של כל משקיע.

מס רכישה

מס רכישה הוא המס המושת על הקונה בעסקת נדל”ן. מס רכישה הוא מס פרוגרסיבי, כלומר – מס שמתעדכן לפי מדרגות ע”פ שווי העסקה.

כחלק מהרצון של מדינת ישראל לסייע ברכישת דירה ראשונה לכאלה שאין בבעלותם נכס, מס הרכישה המושת על רוכשי דירה ראשונה נמוך משמעותית מהמס המושת על רוכשי דירה שנייה (לא משפרי דיור!!)

נכון ליום כתיבת שורות אלה (26/7/21)

מס הרכישה לכאלה שאין ברשותם דירה למגורים עומד על

- על חלק השווי שעד 1,747,865 ₪: 0%

- על חלק השווי שבין 1,747,865 ₪ – 2,073,190 ₪ – 3.5%

- על חלק השווי שבין 2,073,190 ₪ – 5,348,565 ₪– 5%

- על חלק השווי שבין 5,348,565 ₪ – 17,828,555 ₪ – 8%

- על חלק השווי שמעל 17,828,555 ₪ – 10%

כאשר כאמור המס הוא פרוגרסיבי כמפורט לעיל.

לעומת זאת, המס המושת על רוכשי דירה שניה ומעלה הוא:

- על חלק השווי שעד 1,294,770ש”ח – 5%.

- על חלק השווי העולה על 1,294,770 ש”ח ועד 3,884,295 ש”ח – 6%.

- על חלק השווי העולה על 3,884,295 ש”ח ועד 5,348,565 ש”ח – 7%.

- על חלק השווי העולה על 5,348,565 ש”ח ועד 17,828,555 ש”ח – 8%.

- על חלק השווי העולה על 17,828,555 ש”ח – 10%.

אם כן, ניתן לראות כי עד נכס ששוויו 5,358,565 ש”ח, יש הנחה משמעותית במס הרכישה לרוכשי דירה ראשונה.

בנוגע לנכסי נדל”ן אחרים שאינם דירה (משרד, חנות, קרקע וכו’) המס הוא קבוע ועומד על 6% כאשר ברכישת קרקע ניתן לקבל אחוז אחד בהחזר בתנאים הבאים:

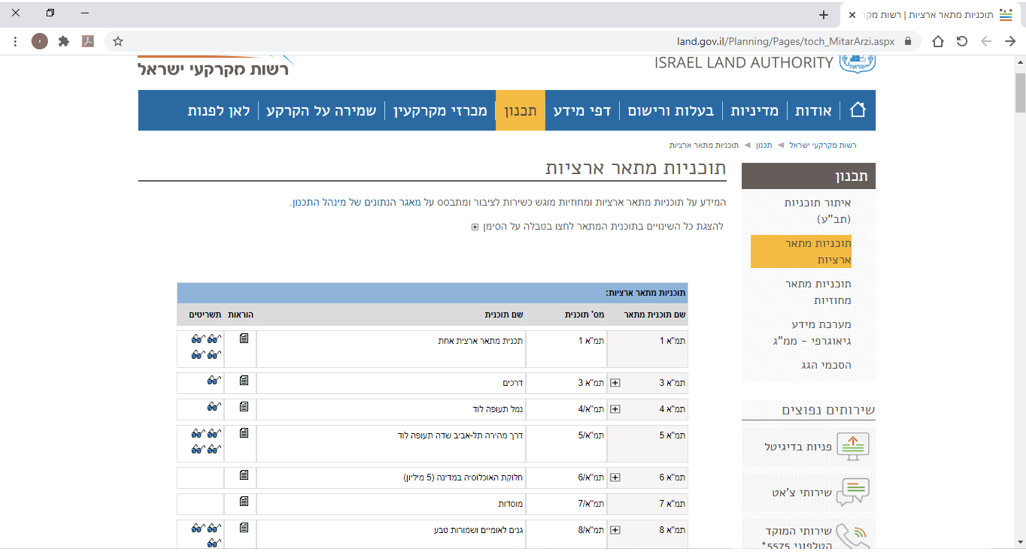

- מדובר בנכס מקרקעין שניתן לבנות עליו לפחות דירה אחת שתשמש למגורים ע”פ התב”ע

- תוך 24 חודשים מתאריך הרכישה, הוצא היתר בניה על השטח

ניתן להשתמש בסימולטור מס רכישה של רשות המיסים בכתובת https://www.misim.gov.il/svsimurechisha/FrmFirstPage.aspx#nbb

אמנם, רכישת דירה שנייה כבר מעלה את המס משמעותית. אך, יש מצבים בהם ניתן לנצל את לשון החוק על מנת להימנע מתשלום מס רכישה במצבים מסוימים.

לשון החוק קובעת כי ניתן “להקפיא” את תשלום המס לתקופה של עד 24 חודשים מיום הרכישה (נכון לכתיבת מאמר זה), ובמידה ואותו אדם מכר את דירתו הראשונה בתוך תקופת ההקפאה – אזי נחשב כבעל דירה יחידה ואין תשלום מס רכישה על הדירה הנוספת.

להסבר על השימוש בסימולטור מס רכישה מאת היזם צבי דה האס:

מס שבח

מס שבח הוא המס המושת על המוכר בעסקת נדל”ן. המיסוי הוא 25% מתוך הרווח בעסקה ועל כן שמו – מס שבח.

מס שבח הוא המס המקביל למס רווחי הון ומחושב בניכוי כלל ההוצאות על ההשבחה והעסקה, כגון: תשלומי ריבית, עו”ד, שיפוץ, עלות הקניה וכו’ (לכן חשוב לשמור את כל הקבלות)

בעבר היו פטורים רבים במס זה אך בשנת 2014 עברה רפורמה ששינתה את הכללים והיום קבלת הפטור ממס זה מורכבת יותר.

מי זכאי לפטור ממס שבח?

במצבים מסוימים ניתן לקבל פטור או הטבה משמעותית במס שבח. ראשית יש לציין כי חייב להיות מדובר ב”דירת מגורים מזכה” – דירה ששימשה למטרת מגורים בלבד.

לאחר מכן, ניתן לקבל פטור במידה ומוכר הדירה החזיק בדירה לפחות 18 חודשים, ובתנאי שזוהי הדירה היחידה שברשותו.

ישנם תנאים נוספים המאפשרים פטור ממס שבח כגון ירושה או גירושין.

ניתן להשתמש בסימולטור מס שבח של רשות המיסים בכתובת:

https://www.misim.gov.il/svtsvazmitnew/FrmHadrachaRashit.aspx

על מנת לבדוק האם אתם זכאים לקבלת הפטור.

ישנם מצבים נוספים בהם ניתן לקבל החזר על מס השבח. חשוב להכיר כי ניתן לקבל את ההחזר רטרואקטיבית! ישנם רבים שאינם מודעים לעניין זה, ניתן לבדוק באתר רשות המיסים האם קיימת לכם זכות בפטור ממס שבח ולקבל את ההחזר רטרואקטיבית.

איך להשתמש בסימולטור מס רכישה? צפו בסרטון הסבר של המנטור והיזם שי שור

מע”מ

מס ערך מוסף הוא מס המושת על עסקאות שנעשו שאינם פטורות (לעיתים מוטל מס בשיעור 0%).

נכון לכתיבת שורות אלה המע”מ עומד על 17% מסך העסקה. תשלום של 17% בעסקת נדל”ן ב מיסוי בנדל”ן הוא ממש לא עניין של מה בכך ולעיתים עסקאות שלא חושב בהן עניין המע”מ הופכות ללא ריווחיות רק בגלל המע”מ!

לכן, חשוב להבין האם יש מע”מ על העסקה אותה הינכם עתידים לבצע או לא.

על פניו, אדם פרטי שאינו מוגדר כ”עוסק בנדל”ן” כהגדרתו בחוק, אינו מחויב במע”מ.

המע”מ מושת על חברות או אנשים שעיקר עיסוקיהם העיסקיים הם נדל”ן. אך, רשות המיסים עלולה לסווג עסקה מהירה כ”עסקת אקראית בעלת אופי מסחרי” ומשם לחייב במע”מ.

על מנת להימנע בוודאות מתשלום מע”מ כדאי לחכות 18 חודשים בין קניה למכירה כאשר מדובר על דירת מגורים. בצורה זו ינתנו גם הטבות במס שבח ומס רכישה במידה ומדובר בבעלי דירה יחידה, בכל נוריד עוד את ה מיסוי בנדל”ן

מס הכנסה

במדינת ישראל מס הכנסה מוטל על כל רווחי אדם(יחיד או חברה) תושב ישראל, בשנת המס, שהופקו או נצמחו בישראל ובעולם (בכפוף להסכמי אמנה). *מתוך פקודת מס הכנסה, סעיף 2.

מס הכנסה מחושב מתוך ההכנסות + ניכוי ההוצאות המוכרות לצורכי מס, כאשר אחוז המס המשולם הוא ע”פ מדרגת המס של אותו אדם הנקבעת על פי מדרגות המס ופקיד השומה.

לעניין חישוב מס הכנסה רשות המיסים מאפשרת 3 מסלולים לבחירת בעל הדירה.

- מס רגיל ע”פ מדרגת המס של המשכיר, נטו הכנסות בניכוי ההוצאות.

- מסלול פטור עד 5,070 ₪ (נכון לשנת 2021)

- מס מוקטן קבוע – 10% מההכנסות נטו בדירה בישראל, ו15% מההכנסות בניכוי ההוצאות על דירה בחו”ל.

יש לציין לגבי מסלול הפטור עד 5,070 ₪, כי כל חריגה מעל הפטור מחוייבת בשיעור מס לפי מדרגת המיסוי של בעל הדירה, ומורידה את גובה הפטור בגובה החריגה.

כלומר, הכנסות של 8,000 ₪ משכר דירה חורגות בכ-3,000 ₪ ולכן עליהם ישולם מס הכנסה לפי מדרגת המס. בנוסף, הם מקטינות את הפטור ממס מ5070 ₪ ל2070 ₪. ולכן יוצא שמשלמים מס לפי מדרגת המס על כמעט 6000 ₪ מההכנסות.

מכאן, שלעניין מס הכנסה יש לבדוק מה המסלול המשתלם ביותר על פי גובה ההכנסה, על פי מדרגת המס של בעל הנכס ולבחור במסלול בו משלמים את המס הנמוך ביותר על מנת להוזיל את ה מיסוי בנדל”ן

אגרות בניה

אגרות בניה כשמם כן הן. מדובר באגרות אותן יש לשלם כאשר רוצים לבנות על שטח. כלומר, מדובר בעסקה בה יש מגרש אשר ניתן לבנות עליו ועדיין לא ניתנו עליו היתרי בניה (או במצב של הרחבת בניה והוצאת היתרים).

את המס יש לשלם לעירייה, והעירייה דורשת את תשלום המס טרם הוצאת היתרי הבניה.

כל עיריה מפרסמת את תעריפי אגרות הבנייה שיש לשלם לה על כל סוג בנייה באתר האינטרנט.

במידה ולא מופיעים התעריפים, יש לפנות לעיריה לבירור התעריף.

למידע נוסף בגין אגרות בנייה ניתן לצפות בסרטון נוסף של המנטור והיזם שי שור:

לסיכום, ישנם מיסים המוטלים בעת ביצוע עסקת נדל”ן וישנם פטורים רבים, על ידי הכרת ה מיסוי בנדל”ן ניתן לחשב בצורה מהימנה את עלויות עסקה ובכך לא נופתע מהעלויות הנוספות בשל המיסוי ולא נגיע חלילה לעסקת הפסד.

לקריאה נוספת אודות הוצאות נלוות לעסקת נדלן לחץ כאן

בהצלחה ותמשיכו לעשות נדל”ן!

שאלות נפוצות – רשות מיסוי מקרקעין

מהי רשות מיסוי מקרקעין?

רשות מיסוי מקרקעין היא הגוף המנהל האחראי על פיקוח והסדרת מיסוי הקשורים לעסקאות מקרקעין בישראל. הוא מבטיח כי ייגבו מסים מתאימים ומספק הדרכה בנושאים הקשורים למיסוי מקרקעין.

מה כולל המונח “מיסוי מקרקעין”?

מיסוי מקרקעין מתייחס למיסים השונים הקשורים בעסקאות מקרקעין, לרבות מס רכישה, מס שבח, מס ערך מוסף (מע”מ) ומס הכנסה. זה כרוך בחישוב ותשלום מיסים לפי סוג העסקה ושווי הנכס.

מי מטפל בענייני מיסוי מקרקעין?

רואי חשבון ויועצי מס מטפלים בדרך כלל בענייני מיסוי מקרקעין. במקרים בהם יחידים אינם עצמאים או בעלי עסקים, עורכי דין הנלווים לעסקה דואגים פעמים רבות לתשלומי מס וניהול רישום.

מהו סימולטור מס רכישה?

סימולטור מס רכישה הוא כלי הניתן על ידי רשות המסים המאפשר ליחידים להעריך את מס הרכישה שהם יצטרכו לשלם בעת רכישת מקרקעין. זה לוקח בחשבון גורמים כמו ערך הנכס, סוג העסקה והפרופיל האישי.

כיצד מחושב מס רכישה בישראל?

מס הרכישה הינו פרוגרסיבי ומשתנה בהתאם לשווי הנכס. עבור רוכשי דירה ראשונה, התעריפים שונים מאלה של רוכשי נכס שני ומעלה. את האחוזים הספציפיים ניתן למצוא בתקנות המס.

האם ניתן להימנע ממס רכישה במצבים מסוימים?

כן, החוק מאפשר תקופת “הקפאה” של עד 24 חודשים לאחר הרכישה במהלכה ניתן לדחות את תשלום המס. בנוסף, אם אדם מוכר את דירתו הראשונה בתוך תקופת הקפאה זו, הוא עשוי להיות פטור מתשלום מס רכישה על הנכס השני.

מהו מס הכנסה מקרקעין בישראל?

מס הכנסה מקרקעין מוטל על הרווחים המופקים מבעלות על נכס והכנסות משכירות. הוא חל על יחידים וחברות תושבי ישראל ומחושב על סמך הכנסה, ניכויים מותרים ושיעורי מס החלים.

מהם המסלולים השונים לחישוב מס הכנסה לבעלי נכסים?

שלושת המסלולים לחישוב מס הכנסה לבעלי נכסים כוללים את המסלול הרגיל המבוסס על מדרגת המס של המשכיר, המסלול הפטור עד לרף מסוים ושיעורי המס המופחתים הקבועים לתרחישים ספציפיים.

כיצד אוכל לקבוע את מסלול מס ההכנסה הרווחי ביותר?

כדי לקבוע את מסלול מס ההכנסה הרווחי ביותר, עליך לשקול את גובה ההכנסה, מדרגת המס שלך ואת הכללים הספציפיים הקשורים לכל מסלול. בחירת המסלול עם חבות המס הנמוכה ביותר תסייע בהפחתת מיסוי המקרקעין הכולל.

מהו מס ערך מוסף (מע”מ) בעסקאות מקרקעין?

מע”מ הוא מס המוחל על עסקאות שאינן פטורות. בישראל שיעור המע”מ הנוכחי הוא 17% משווי העסקה הכולל. חיוני להבין האם מע”מ חל על עסקת מקרקעין שכן הוא יכול להשפיע באופן משמעותי על הרווחיות שלה.

מי חייב בתשלום מע”מ בעסקאות מקרקעין?

מע”מ מוטל בדרך כלל על חברות או יחידים שפעילותם העסקית העיקרית כוללת נדל”ן. עם זאת, גם אנשים פרטיים שאינם מוגדרים כ”עוסקים במקרקעין” עשויים להיות חייבים במע”מ במצבים ספציפיים.

האם ישנם מצבים בהם ניתן להימנע ממע”מ בעסקאות מקרקעין?

המתנה של 18 חודשים בין קנייה למכירה של דירת מגורים יכולה לעזור להימנע מתשלום מע”מ. זה יכול להעניק הטבות גם מבחינת מס שבח ומס רכישה לבעלי דירה בודדת.