ראשית, על מנת לזהות האם עסקת נדל”ן מניב היא העסקה הנכונה עבורכם, אתם מוזמנים לבצע את השאלון להערכת סוג משקיע

מטרת עסקת נדל”ן מניב:

עסקת נדל”ן מניב מטרתה כמובן להניב רווחים מנכס, הכוונה ברווחים חודשיים המתקבלים מהנכס בצורת דמי שכירות. לרוב, בשנים הראשונות השכירות משלמת את המשכנתא או קצת יותר עם רווח של כמה מאות שקלים. לאחר סיום תשלומי המשכנתא הרווחים נכנסים לכיסו של המשקיע. מי שאינו נאלץ לקחת משכנתא לקניית הנכס ייהנה מהרווחים כבר בחודש הראשון לשכירות. ישנה חשיבות גדולה לתשואה השנתית בעסקת נדל”ן מניב, אך היות ומדובר בעסקאות המכוונות לעשרות שנים, טוב נעשה אם גם נוודא עליית ערך עתידית בביטחון גבוה בטרם ניגש לבצע את העסקה.

למי מתאים עסקת נדל”ן מניב:

העסקה מתאימה למשקיע סולידי. משקיע שלא מחפש הרפתקאות מיותרות ואינו מחפש אחר רווח גבוה ומהיר. למשל מי שמעוניין לייצר עוד הכנסה פאסיבית לפנסיה או להוריש נכס מניב לילדיו. חשוב לזכור כי ישנם גם חסרונות בעסקה מסוג זה: הנכס עומד להיות ברשותנו שנים רבות – כלומר הוא מזדקן וידרוש תחזוקה. בנוסף תהיה התעסקות רבה עם שוכרים ולקראת כל סיום חוזה ישנו צורך לאתר דיירים חדשים.

אחד מהיתרונות מעסקה מסוג זה היא עליית מחירי שכר הדירה בעוד החזרי המשכנתא נשארים קבועים, כך שלאורך השנים הרווח ייעשה גדול יותר מחודש לחודש.

נושאים קשורים:

- איזה קורסי נדל״ן יש וכמה הם עולים

- המדריך המלא לעסקת נדל”ן מכונס נכסים

- כיצד אפשר לעסוק בנדל”ן אונליין מהבית?

ביצוע עסקת נדל”ן מניב

שלב ראשון – הבנת הפרופיל הפיננסי ויצירת פרופיל משקיע

כאשר אנו ניגשים לבצע עסקת נדל”ן, לא משנה סוג העסקה, הצעד הראשון אותו נעשה הוא הערכה נכונה של המצב הפיננסי בוא אנו נמצאים. המטרה היא שנוכל להיערך בהתאם ולהבין מה עומד להיות גודל העסקה.

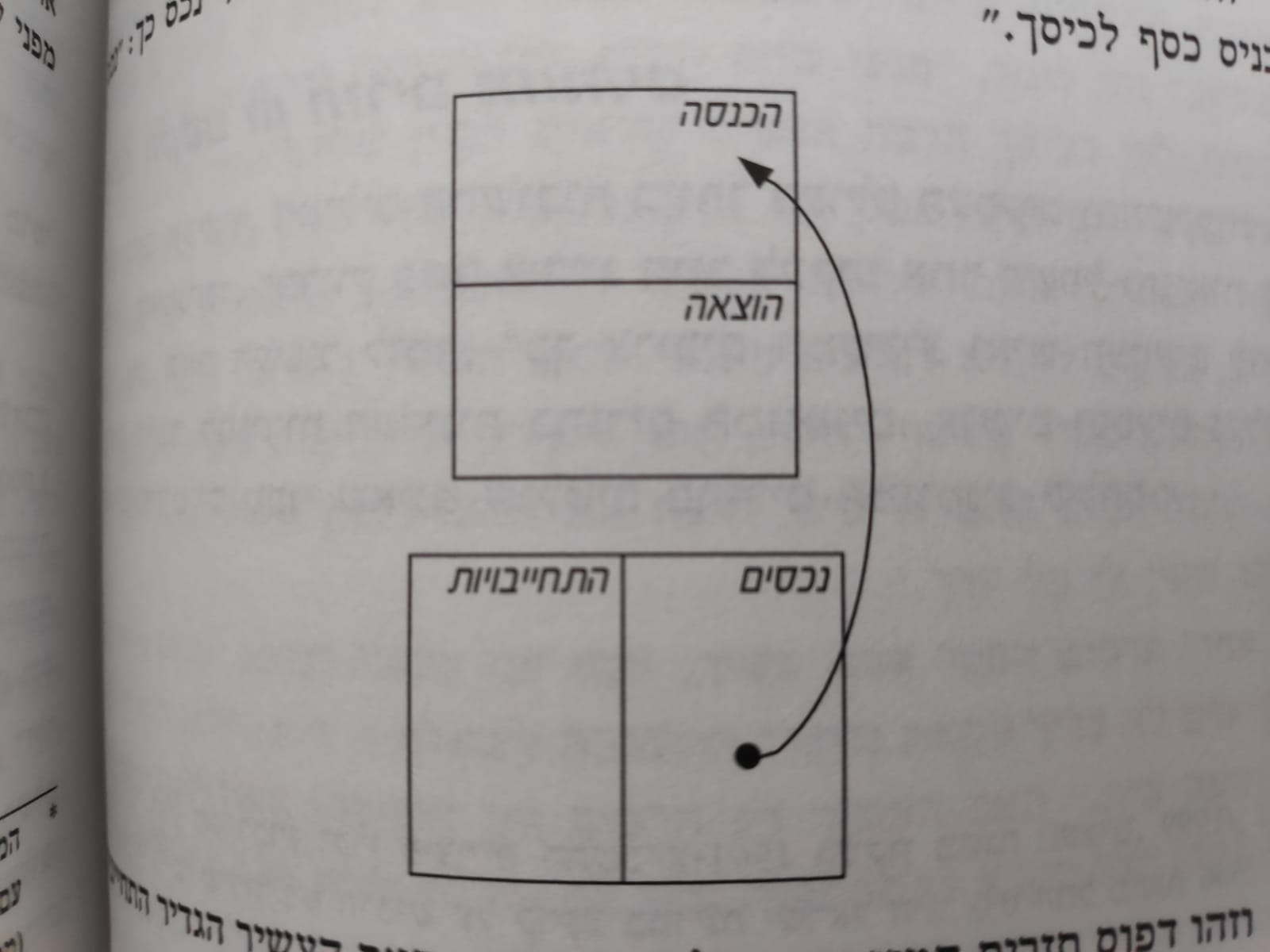

על מנת להעריך נכון את המצב הפיננסי, צריך ראשית לרשום את כל הסכומים הנזילים והלא נזילים שיש ברשותנו.

הון נזיל – מה שנמצא בעובר ושב וניתן למשוך ולממש אותו ברגע שתבחר

הון לא נזיל – נכס שניתן למשכן, קרנות וחסכונות שניתן למשוך בנקודות יציאה או שניתן לקבל הלוואות עבורן

משהבנו את גודל ההון אותו ניתן לגייס, אפשר להעריך את גובה העסקה המתאימה לפרופיל שלנו.

אך בטרם נאתר נכס ונחתום חוזה, עלינו לברר את רמת השותפות עם השותף הבלתי מעורר שלנו לעסקה – הרי הוא הבנק. הכוונה – לבדוק מה גודל המשכנתא שהבנק יאשר לנו.

על מנת להעריך כמה משכנתא תינתן, יש לקבל אישור עקרוני למשכנתא מהבנק, אך עוד קודם לקבלת האישור העקרוני ניתן להעריך כמה משכנתא ניתן לקחת.

כמה משכנתא ניתן לקבל

בנק ישראל ישראל הציב בפני הבנקים תנאים לאחוזי מימון עסקאות נדל”ן כדלקמן:

דירה ראשונה עד 75% מימון מהעסקה

משפרי דיור עד 70% מימון מהעסקה

דירה שניה ומעלה עד 50% מימון מהעסקה

לאחר שהבנתם כמה הון יש ברשותכם וכמה סביר להניח שהבנק ישתתף, ניתן לקבל הערכה גסה לגבי עלות העסקה.

* יש לזכור כי ישנן הוצאות נוספות מעבר לדירה עצמה, על בעלי מקצוע שיסייעו בביצוע העסקה וכן במידת הצורך לביצוע השבחה לנכס

שלב שני – איתור הנכס

בטרם נתחיל באיתור הנכס עלינו לקבוע מה הוא המרחק אותו נסכים לנסוע לביקור בנכס. חשבו על כך כאילו עליכם להגיע לבקר בנכס פעמיים בחודש. האם אתם מוכנים לנסוע שעה עבור כך? שעתיים? ברגע שתחליטו תוכלו לקבוע מה הרדיוס בו תתחילו לאתר נכס.

בתוך הרדיוס נפנה למקומות מתאימים על פי הפרופיל הפיננסי שהרכבנו – כלומר עסקאות שנכנסות בתקציב.

סוג הנכס בהתאמה לשוכרים פוטנציאליים

ישנה חשיבות גדולה בהבנת סוג השוכרים המיועדים לנכס, האם למשל אתם מעדיפים שוכרים סטודנטים ואז כדאי לחפש באזור מוסדות לימוד, או שמא אתם מעדיפים להשכיר לרווקים ואז כדאי לחפש בקרבת מקומות בילוי במרכזי הערים לעומת דירות למשפחות שצריכות להיות באזורים שקטים עם גישה תחבורתית נוחה וקריות חינוך.

הדירות המושכרות ביותר בישראל אלו דירות 3-4 חדרים לשותפים ולמשפחות.

החסרונות בהשכרה לסטודנטים שלרוב מדובר בהשכרה לטווח קצר וגם זה לפעמים על כל חדר בנפרד, בניגוד להשכרה למשפחות, שם מדובר בהשכרה מלאה ולרוב לכמה שנים.

חישוב שכירות צפויה:

הדרך הטובה ביותר לבדיקת גובה השכירות הצפוי להיכנס, היא על ידי פרסום מודעה פיקטיבית לאתרי השכרות נכסים עם נכס הדומה לסוג הנכס אותו אנו מחפשים (למשל דירת 4 חדרים בקומה שניה ברחוב מסוים). נתחיל במחיר נמוך מעט מהמחיר אותו רוצים לקבל ובודקים כמה טלפונים ביום אנו מקבלים. בהנחה וקיבלנו הרבה טלפונים, עולים במחיר עד שמגיעים למצב שמתקבלים יחסית מעט טלפונים ביום – זה המחיר אותו נדרוש.

איתור הנכס:

לאחר שהחלטנו מה סוג הנכס, הבנו מהו הפרופיל הפיננסי ומה מסגרת התקציב, נתחיל באיתור הנכס. את איתור הנכס אנו עושים בעיקר דרך המחשב

איתור הנכס נעשה על פי עקרונות איתור נכס עם תשואה גבוהה. בעדיפות כמובן לשילוב בין תשואה גבוהה ועליית ערך.

אישור עקרוני למשכנתא

עוד בטרם נלך לבצע משא ומתן מול המוכר, יש צורך לוודא כי אכן הבנק מתכנן להשתתף כפי שאנו חושבים. לכן, עלינו לקבל אישור עקרוני למשכנתא. פשוט נחייג למוקד של הבנק, נגיד שכבר חתמנו חוזה ואנו מעוניינים לדעת כמה הם מוכנים לממן. ישנה חשיבות גבוהה בלהגיד לבנקאי שכבר חתמנו חוזה, אחרת לא יתקבל אישור עקרוני אלא יבקשו כי רק לאחר חתימת החוזה נפנה אליהם. לכן, אין ברירה וצריך לשקר ולהגיד לבנק שכבר נחתם החוזה. יש לשים לב כי הבנק עלול לאשר מימון נמוך יותר מהמספרים הרגילים. במידה ונחתום על החוזה לפני קבלת האישור מהבנק, אנו עלולים לגלות שאין בידנו מספיק לביצוע העסקה. משהתקבל האישור העקרוני למשכנתא, ניתן לקבוע את מחיר המקסימום בו נבצע את העסקה. כאשר אנו מחשבים עלינו לזכור כי ישנם עוד הוצאות מעבר לנכס עצמו.

שלב שלישי – קניית הנכס

תכנית עסקית

יש לבנות תוכנית עסקית המתחשבת ב:

גובה הון עצמי

גובה מימון

עלות אנשי מקצוע

הכנסה צפויה משכירות

משא ומתן

לאחר איתור הנכס יש כמובן לבצע משא ומתן על מנת להוזיל עד כמה שניתן את העסקה. חשוב לזכור שגם הורדה מועטה במחיר יכולה להוות גורם משמעותי.

טיפ למשא ומתן – הגיעו מוכנים, הכירו את המוכר ואספו כל מידע שניתן להשיג לגביו בטרם תיגשו למשא ומתן.

מקסום הכנסות משכירות

לאחר קניית הנכס מומלץ לבצע שיפוץ קוסמטי קל שיעלה את השכירות החודשית והתשואה השנתית. ניתן לפתוח/לסגור מרפסת, להגדיל מטבח או סלון, לחדש ברזים ועוד דברים מהסוג הזה. הכל לפי סוג השוכרים אליהם אנו מכוונים.

בטחונות בשכירות

בטרם ניגש לחתום חוזה עם שוכר פוטנציאלי, חשוב מאוד לוודא שהנ”ל בעל יכולת החזר ולהשיג כמה שיותר בטחונות.

ניתן באתר בנק ישראל להזין את פרטי חשבון הבנק שלו ולראות כי החשבון לא מוגבל והכל תקין, ניתן לקחת צ’ק בנקאי כצ’ק בטחון, מומלץ להחתים ערב אחד לפחות.

שלב רביעי – מינוף הנכס

מזל טוב! השכרתם את הנכס וכספים מתחילים לזרום – כל הכבוד!

חשוב להמשיך ולעקוב אחר השוק המקומי ולראות האם ישנה אופציה לצאת בעסקת אקזיט ולשדרג לנכס מניב יותר (ממש לא חובה!!) ובכל מקרה, כדאי להשתמש בנכס כמנוף לקראת העסקה הבאה למשל ע”י משכון הנכס מחדש לבנק לצורך עסקת נדל”ן נוספת.

לסיכום

אלו השלבים אותם יש לעבור בעת ביצוע עסקת נדל”ן מניב:

1. הבנת המצב הפיננסי (קביעת מחיר העסקה המשוער ומחיר השכירות הצפוי להיכנס)

2. איתור נכס

3. משא ומתן

4. מימון העסקה

5. קניית הנכס

6. העלאת ערך השכירות מהנכס והתאמת הנכס לשוכרים

7. מציאת שוכר ולקיחת בטחונות

8. השכרת הנכס

9. שימוש בנכס כמנוף

בהצלחה!

עולם המנטורים הישראלי